日本には様々な種類の税金がありますが、特によく知られているのが消費税です。

食べ物を買ったりサービスの提供を受けたりする時にも支払わなければなりません。

では、不動産収入に消費税はかかるのでしょうか?

賃貸物件の経営を行う上で消費税の基本を知っておくことは重要であり、家賃収入アップにつながる可能性もあります。

今回は、不動産収入に消費税はかかるのかといったことから、消費税額の計算方法、消費税以外にかかる税金の種類などをご紹介します。

家賃収入にかかる消費税について知りたい方はもちろん、インボイス制度について気になる方もぜひ最後までご覧ください。

Contents

消費税の仕組みを理解しよう!

消費税は、商品や製品の販売だけでなくサービスの提供などにも課税される税です。

消費税ならではの特徴も多くあるので詳しくご紹介します。

消費税の特徴

消費税の特徴は、事業者が納税義務者であるものの実際に負担するのは消費者になるという点です。

生産や流通、仕入れなどで発生した消費税は、税の累積を避けるために控除されるという仕組みになっているのも特徴として挙げられます。

例えば、卸売業者が製造業者と取引した時、小売業者が卸売業者と取引した時なども例外なく消費税が発生します。

その時に控除がなかった場合、二重、三重と課税されてしまうのです。

また、消費税が発生する取引を行った場合は、地方消費税も一緒に課税されることとなっています。

消費税がかからない取引は、以下のとおりです。

・土地を譲り渡す、貸す

・住宅を貸す

・有価証券や支払い手段を譲り渡す

・保証料、保険料、利子

・社会保険料

・住民票などを発行する時の行政手数料

・決められた場所で行う郵便切手や印紙などを譲り渡す

・商品券やプリペイドカードを譲り渡す

・外国為替

・介護保険サービスや社会福祉事業

・出産費用

・埋葬や火葬

・身体障害者向け物品を譲り渡す、貸す

・学校の入学金や入学検定料、授業料や施設設備費

住宅の貸付は非課税の対象であることがわかります。

納税の流れ

仕入れから納税までどのような流れになっているのか、農家と飲食店、消費者を例として解説していきます。

ここでは、取引で発生する消費税率を10%とします。

1.農家が飲食店に野菜を1,000円で売り、飲食店から預かった消費税の100円を納付する。

2.消費者が飲食店で3,500円分の食事をし、350円の消費税を払う。

3.消費者から預かった消費税の350円から、農家で仕入れた時に発生した消費税の100円を差し引き、250円納付する。

このように、事業者側は消費税が課税されることなくサービスの提供が可能になっているのです。

消費税が課税される条件

課税対象となるのは、以下のすべての条件を満たす取引です。

・国内での取引

・事業者が事業として行うもの

・対価が発生し、それを得る取引

・資産の譲渡や貸付、知識や技術、サービスの提供

消費税は、国外取引の場合は課税されません。

しかし、国内と国外での取引の場合は、決められた判断基準によって判定されます。

また、資産とは、動産や不動産、無体財産権などのことです。

資産の貸付とは、賃貸借などの契約を行い、資産を貸出し、使用してもらうという行為を言います。

INA&Associates Inc.は、不動産、IT、投資などにおける専門性と技術を活かし、高級賃貸・売買・事業用不動産仲介を中心とする総合不動産会社です。

東京、神奈川、千葉、埼玉、大阪、京都、兵庫の賃貸管理、賃貸売買仲介、事業用不動産仲介・買取をメイン事業として展開しており、土地、マンションの有効活用の企画・提案、外資系法人の転勤者向けの社宅仲介も行っております。

不動産収入における消費税の課税区分はどうなる?

消費税が収入に関わってくるとなると、不動産収入における消費税の課税区分についてもしっかりと把握しておかなければなりません。

非課税になるものもありますが、条件によっては課税の対象となる場合もあります。

対策次第で非課税の対象にできるため、気になる方はぜひ参考にしてみてください。

住宅用賃貸物件の場合はすべて非課税!

先ほどもご紹介したように、資産の貸付は課税対象となります。

しかし、住宅用賃貸物件の場合、不動産収入における消費税は非課税となるのです。

住宅用賃貸物件として認められるのは、以下の条件を満たしていなければならないので注意しましょう。

・物件が「住宅用」であるということが契約書に書かれていること、または実際に住宅用として貸し付けていることが明らかであること

・賃貸期間が1ヶ月かそれ以上であること

貸付用途について契約書に書かれていない場合でも、住宅用として貸し付けていることが明らかである場合は、条件を満たしていることになります。

事業用賃貸物件は消費税が課税される

非住居用となる店舗やオフィスとして貸し付ける場合は、家賃収入に消費税が課税されます。

一部が非住居用として利用されている場合は住居用部分の賃料は非課税となりますが、非住居用部分の賃料には課税されるので注意が必要です。

また、住居用部分と非住居用部分が合理的に区分されている場合のみに適用されます。

使用面積割合などに対する建設にかかった原価の割合などから、合理的か否かということが判断されます。

また、事業用賃貸物件の場合、共益費なども課税の対象となります。

Webサイトやオウンドメディアは、企業の想いや価値観を社会に伝える重要な手段です。

専門担当者の不足、ノウハウの不足、コストの不安などの理由で後回しになっていませんか?

私たちは、「人間的想像力 × テクノロジー」を最大限に活用し、企業が持つ本来の魅力を明確に可視化。社会から正当に評価される状態へと導きます。

家賃以外の不動産収入に消費税はかかる?

不動産収入の中には、家賃以外にも敷金や礼金、管理費や共益費なども含まれています。

ほとんどが非課税の対象となりますが、請求の仕方や管理方法によって課税の対象となってしまうことがあるので注意しましょう。

ここからは、家賃以外の不動産収入に消費税はかかるのかどうかをご紹介します。

敷金・礼金は非課税

敷金・礼金は、家賃収入と同じで消費税は非課税となります。

敷金は一般的に入居者が退去する時の修繕費として使用されるため、修繕が必要ない場合は入居者に返却することになります。

そのため、預り金という扱いになり課税対象とならないのです。

預り金扱いにはならない礼金ですが、こちらも課税対象にはなりません。

ここで注意したいのが、同じ礼金であっても非住居用の物件になると課税対象となり、消費税がかかってきてしまうという点です。

また、敷金や礼金とは異なりますが、契約の更新時に発生する更新料についても課税されないことが基本です。

管理費・共益費なども非課税の対象に

賃貸物件の経営に欠かせない管理費や共益費なども非課税の対象となります。

住むために必要不可欠な費用であることから、家賃収入のように消費税がかからないのです。

水道光熱費が家賃や共益費に含まれていても課税の対象にはなりません。

しかし、家賃のほかに定額で水道光熱費を請求する場合、使用した分だけ料金を請求する場合は課税対象となるので気を付けましょう。

駐車場は条件によって課税・非課税が変わる

駐車場の消費税については、判断が難しいと言われているものの1つです。

資産の貸付は消費税が非課税となりますが、駐車場の場合、条件によって課税対象となる場合があります。

例えば、プールやテーマパーク、公園などに設置した駐車場で料金を取る場合、メインは施設の利用となるため、貸付として認められないのです。

車両の管理をしている駐車場や区分がある駐車場、建物に併設されている駐車場なども課税対象です。

資産の貸付として認められない場合は、課税対象になり、消費税がかかってきます。

非課税となる駐車場は、地面の設備をしていない駐車場や車両の管理をしていない駐車場です。

また、以下の条件を満たした場合、賃貸物件に併設する駐車場であっても非課税対象にできることがあります。

・1部屋ごとに1台以上駐車できる環境であること

・入居者の自動車の有無に関わらず、駐車場があること

・家賃に駐車場の賃料が含まれていること

ただし、家賃収入と同様、1ヶ月未満の利用になると、課税対象となるので注意が必要です。

設備のレンタルは別項目請求で課税対象になる

プールやトレーニングジム、温浴施設、家具・家電、トランクルームなどが設備されているケースがあります。

その場合、入居者が希望する・しないに関わらず共益費に施設使用料を含んでいる時、消費税は非課税です。

しかし、マンションの住人以外も使用できる施設になっている場合は、課税対象となります。

また、「プール利用料」「トレーニングジム利用料」など、別項目請求を行った場合も課税対象となるので注意しましょう。

INA&Associates Inc.は、不動産、IT、投資などにおける専門性と技術を活かし、高級賃貸・売買・事業用不動産仲介を中心とする総合不動産会社です。

東京、神奈川、千葉、埼玉、大阪、京都、兵庫の賃貸管理、賃貸売買仲介、事業用不動産仲介・買取をメイン事業として展開しており、土地、マンションの有効活用の企画・提案、外資系法人の転勤者向けの社宅仲介も行っております。

課税事業者とは

課税事業者とは、消費税の納付が義務付けられている法人や個人事業主を言います。

消費税の納付は、すべての事業者が行わなければならないというわけではなく、前々年度の課税売上などから課税事業者となるのか免税事業者となるのかが判断されます。

例えば前々年度の課税売上が1,000万円以下であれば免税事業者に、それ以上であれば課税事業者になるなど、条件は様々です。

先ほどもご紹介したように、賃貸経営において消費税の課税対象となる要素は非常に少ないと言えるでしょう。

そのため、免税事業者として大家さんを継続している人は少なくありません。

大家さんが課税事業者になる条件

大家さんが課税事業者となるのは、以下の条件に当てはまった場合です。

1.国が定めた基準期間(法人:前々事業年度、個人事業主:前々年)に課税売上高が1,000万円以上になった場合

2.国が定めた特定期間(法人:前年度の期間の始まりから6ヶ月間、個人事業主:前年の1月~6月)に課税売上高・給与などの支払い額がいずれも1,000万円以上になった場合

3.新規で資本金1,000万円以上の法人を設立した場合

4.特定期間に課税売上高が1,000万円以上で、給与などの支払い額が1,000万円以下になった場合

5.特定期間に課税売上高が1,000万円以下で、給与などの支払い額が1,000万円以上になった場合

4と5については、課税事業者または免税事業者を選択できるようになっています。

課税事業者になったら注意したいこと

原則課税の年に1,000万円を超える建物や設備などを購入する時は注意が必要です。

原則課税とは、消費者から預かった消費税から、消費税から仕入れなどにかかった消費税を差し引いて残った額を納付する方法を言います。

原則課税の年を含んだ3年間は、簡易課税制度や免税店制度が適用されないのです。

つまり、原則課税の年が3年続くことになります。

Webサイトやオウンドメディアは、企業の想いや価値観を社会に伝える重要な手段です。

専門担当者の不足、ノウハウの不足、コストの不安などの理由で後回しになっていませんか?

私たちは、「人間的想像力 × テクノロジー」を最大限に活用し、企業が持つ本来の魅力を明確に可視化。社会から正当に評価される状態へと導きます。

原則課税による消費税額の計算方法

消費税の納税額は、消費者から預かった消費税から仕入れなどにかかった消費税を差し引いて求めます。

ここでは、消費税額の計算方法に加えて、仕入控除税額の計算方法もご紹介します。

消費税額

原則課税による消費税額の計算方法は、次のようになります。

売上高が税込みで2,200万円だった場合を例としています。

200万円(消費者から預かった消費税額)-40万円(仕入れなどにかかった消費税)=160万円

求められた160万円が納付税額となります。

もしも仕入れなどにかかった消費税額が預かった消費税額を上回ってしまっても、その分還付が受けられるので安心です。

仕入控除税額

仕入控除税額とは、課税対象となる売上にかかる消費税額から控除する、事業を行う上で必要な資産の購入やサービスの提供を受ける時などにかかる消費税額を言います。

ただし、非課税で行われる取引などは含まれないので注意が必要です。

課税期間中のすべての売上高のうち課税売上高(課税売上割合)が95%以上を占めている場合は、課税期間中の課税売上にかかる消費税額から、課税期間中の課税仕入などにかかるすべての消費税額が控除されます。

また、課税売上割合が95%未満の場合は、課税仕入などにかかる消費税額のうち、課税売上に対応する消費税額のみの控除です。

仕入控除税額の計算方法は2つあり、どちらかを選んで控除を受けることになります。

個別対応方式

まずは、課税仕入などに必要となる消費税額を以下の3つに区分します。

①課税売上に必要な課税仕入などにかかる消費税

②非課税売上に必要な課税仕入などにかかる消費税

③課税売上・非課税売上の2つに共通して必要な課税仕入などにかかる消費税

仕入控除税額=①+(③×課税売上割合)

この計算方法は、上記で解説した3つの区分に分けた場合のみで使用できるものとなっています。

また、個別対応方式は課税売上割合の代わりに所轄の税務署長による承認を受けた課税売上割合に則った割合にすることも可能です。

一括比例配分方式

個別対応方式のように区分していない場合だけでなく、区分されている場合でも使用できる計算方法です。

仕入控除税=課税仕入などにかかる消費税額×課税売上割合

一括比例配分方式を選んで控除を受けた場合は、2年間以上続けて一括比例配分方式で計算していくことになります。

2年間以上継続した場合は、個別対応方式に変更することが可能です。

また、個別対応方式とは異なるため、課税売上割合の代わりに所轄の税務署長による承認を受けた課税売上割合に則った割合は適用できないので注意しましょう。

INA&Associates Inc.は、不動産、IT、投資などにおける専門性と技術を活かし、高級賃貸・売買・事業用不動産仲介を中心とする総合不動産会社です。

東京、神奈川、千葉、埼玉、大阪、京都、兵庫の賃貸管理、賃貸売買仲介、事業用不動産仲介・買取をメイン事業として展開しており、土地、マンションの有効活用の企画・提案、外資系法人の転勤者向けの社宅仲介も行っております。

消費税の負担を減らせる「簡易課税制度」とは?

不動産経営で家賃収入を得ている場合、消費税が大きな負担になる可能性があります。

そこで注目したいのが、簡易課税制度です。

ここでは、簡易課税制度についてご紹介します。

簡易課税制度の特徴

簡易課税制度とは、消費税を申告する際の計算方法で、中小企業の消費税負担を軽減するための制度です。

消費税の計算方法は、先に述べた原則課税における計算方法と、簡易課税による方法の2つがあります。

原則課税による計算では、受け取った消費税額から仕入にかかる消費税額を差し引いて、差額分を納めると紹介しました。

一方、簡易課税による計算は、受け取った消費税額に業種ごとの一定割合(みなし仕入率)を乗じて計算します。

簡易課税制度は、基準期間の課税売上高が5,000万円以下の中小事業者が対象です。

基準期間は、個人事業者であれば前々年、法人であれば前々事業年度を指します。

メリット

納税事務作業では、正確な消費税額を算出するために、消費税に関する細かな情報や書類が必要になり、手間がかかります。

しかし、簡易課税による計算方法なら、受け取った消費税額にみなし仕入額を乗じて計算するだけなので、情報収集や書類整理といった手間がありません。

消費税額の計算を簡素化することで、事務負担を大幅に軽減できる点は、簡易課税制度ならではのメリットです。

デメリット

簡易課税は事務負担を軽減できる一方、この制度を一度選択すれば2年間は原則課税に戻すことができなくなってしまいます。

簡易課税制度では消費税の還付が受けられません。

なぜなら課税売上高を元に消費税額を算出するために、売上の際に支払った消費税額を上回ることがないからです。

仮に新たな設備の導入計画を立てていたとしても、消費税額が多くなる場合は、簡易課税のままでは還付が受けられないため、消費税の負担が大きくなってしまう可能性があります。

各事業区分のみなし仕入率

みなし仕入率は、第1種事業から第6種事業まで、事業区分によって定められています。

・第1種事業(卸売業):みなし仕入率90%

・第2種事業(小売業・農林漁業等飲食料品譲渡に関わる事業):みなし仕入率80%

・第3種事業(製造業・建築業・農林漁業等飲食料品譲渡関連以外)みなし仕入率70%

・第4種事業(第1・2・3・5・6種以外の事業):みなし仕入率60%

・第5種事業(運輸・通信業・金融・保険・サービス業等)50%

・第6種事業(不動産業):40%

このように、不動産業では第6種事業に該当します。

ただ、第6種事業に該当するとは言っても、不動産業には様々な形態があり、業態によってはみなし仕入率が変わる場合があります。

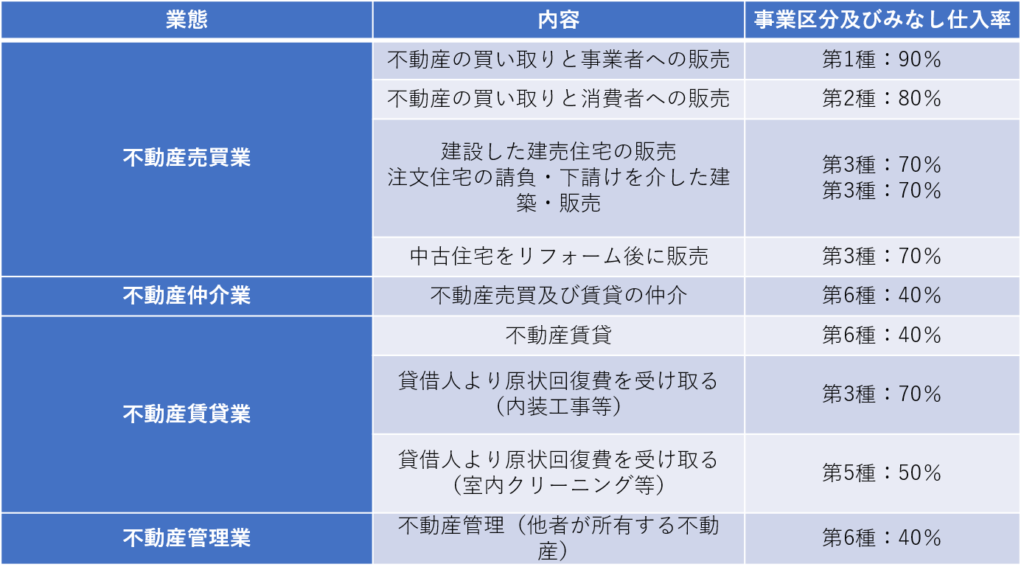

不動産業におけるみなし仕入率は?

不動産業では、不動産売買業・不動産仲介業・不動産賃貸業・不動産管理業と4つの区分があります。

業態が不動産売買業だったとしても、内容によっては事業区分が異なり、みなし仕入率が変わってきます。

このように不動産業と言ってもすべてが第6種に区分されるわけではありません。

中には、上記の中で複数の内容が該当するという方もいるでしょう。

簡易課税制度を利用する場合には、自分がどの業態に区分され、みなし仕入率が何%になるかを事前に確認が必要です。

Webサイトやオウンドメディアは、企業の想いや価値観を社会に伝える重要な手段です。

専門担当者の不足、ノウハウの不足、コストの不安などの理由で後回しになっていませんか?

私たちは、「人間的想像力 × テクノロジー」を最大限に活用し、企業が持つ本来の魅力を明確に可視化。社会から正当に評価される状態へと導きます。

消費税を納めるタイミング

消費税の納税のタイミングは、個人事業主か法人なのかによって異なります。

個人事業主の場合、納税は売上が1,000万円を超えた翌年の3月31日までが納付期限となっています。確定申告の提出期限は3月15日なので、ここで計算した消費税額を基にして手続きを行うのが基本です。

ただし、銀行口座からの振替の場合は、4月下旬頃に引き落としされます。

一方、法人では事業年度終了日翌日から2ヶ月以内が納付期限となっています。

例えば、会計年度を4月1日~3月31日までの法人なら、その翌日~2ヶ月以内なので5月31日が納付期限です。

銀行窓口・インターネットバンキング・クレジットカードなどで納付できます。

INA&Associates Inc.は、不動産、IT、投資などにおける専門性と技術を活かし、高級賃貸・売買・事業用不動産仲介を中心とする総合不動産会社です。

東京、神奈川、千葉、埼玉、大阪、京都、兵庫の賃貸管理、賃貸売買仲介、事業用不動産仲介・買取をメイン事業として展開しており、土地、マンションの有効活用の企画・提案、外資系法人の転勤者向けの社宅仲介も行っております。

不動産賃貸の中で消費税以外にかかる税金の種類

不動産賃貸を進めていく上では、消費税以外にも様々な税金がかかります。

ここでは、不動産取得税・登録免許税・印紙税・固定資産税・都市計画税・事業税・所得税・住民税・相続税について解説します。

不動産取得税

不動産取得税は、その名のとおり不動産を購入もしくは贈与、家屋の建築等で取得した時に課税される税金です。

不動産を取得すると、都道府県から納税通知書が送付されます。

納付額は、所在地の自治体が定めている税率を不動産の課税標準額に乗じて計算できます。

課税標準額は、法律上定められた不動産価格で、時価よりも低くなることが特徴です。

その際には、固定資産税評価額と呼ばれる公的な価格を使って計算されます。

固定資産税評価額は、基本的に土地が時価の7割、建物が時価の5割~6割が目安です。

税率は4%が原則となっていましたが、2024年3月31日までは3%に引き下げされているほか、宅地もしくは宅地と同等の扱いがある土地では、固定資産税評価額の2分の1を課税標準額とされています。

なお、不動産取得税は相続による取得の場合は課税されません。

登録免許税

不動産を取得する際、土地や建物の所有権を法務局に登記する必要があります。

登録免許税は、その際の不動産登記申請時に課税される、国に納める税金です。

相続や法人の合併によって取得した不動産でも課税されます。

税額は、土地や建物の固定資産税評価額に税率を乗じて計算しますが、新築で固定資産税評価額が付けられない場合は、法務局が認定している課税標準額に税率を乗じて計算します。

税率は、登記の種類によって異なります。

・土地の所有権移転登記・中古建物の住宅用家屋所有権保存登記:固定資産税評価額×2.0%

・新築建物の住宅用家屋所有権保存登記:固定資産税評価額×0.4%

・抵当権設定登記:借入額×0.4%

中古住宅の場合、土地や建物の売主となる持ち主から買主に所有権を移転しなければなりません。

所有権を移転する際にも登記申請が必要であり、建物を新築する場合には所有権が設定された登記簿作成が必要です。

印紙税

印紙税は、不動産を取得する際、不動産売買における契約締結の際に課税される税金です。

税額は契約書の記載金額によって計算され、規定の印紙を契約書に貼布・消印することで納税となります。

印紙税額は、不動産売買契約書の場合、以下のようになります。

契約書の記載金額 印紙税額

50万円以下 200円

100万円以下 500円

500万円以下 1,000円

1,000万円以下 5,000円

1億円以下 3万円

5億円以下 6万円

10億円以下 16万円

50億円以下 32万円

50億円~ 48万円

ほとんど見られないものの、契約書の記載金額が1万円未満の場合は非課税となり、記載金額がないものに関しては200円となります。

不動産売買契約書では、売主・買主でそれぞれ契約書を作成しなければなりません。

この場合、どちらも課税文書に分類されるため、売主・買主の契約書にそれぞれ印紙の貼布が必要です。

同じ内容で、原本をコピーした場合には課税文書に該当しません。

固定資産税

土地・建物・事業用資産などを保有していると、固定資産税がかかります。

固定資産税は、1月1日時点で固定資産課税台帳に登録されている固定資産に課税される税金で、所在地の市区町村に毎年納税します。

税額は所有している不動産の固定資産税評価額に標準税率1.4%を乗じた金額となりますが、自治体によって1.5%や1.6%など定められている税率は様々です。

固定資産税は土地の公的価格と建物の時価額を踏まえて各市町村が算定しており、3年に1度の頻度で見直しが行われます。

時価が安いエリアでは固定資産税も安くなりますが、時価が高騰している場合は高くなってしまいます。

固定資産税評価額は、固定資産課税台帳を閲覧すれば確認可能です。

都市計画税

都市計画税は、市街化区域内で不動産を所有している場合、土地や建物の所有者に課税される税金です。

市街化区域は、市街化を促進するエリアとして指定された区域を言い、建物を建築する際には大きさの制限がありません。

また、市街化を抑制する区域であり、建築の際に建物の大きさの制限が設けられている市街化調整区域に該当する場合も、都市計画税が課されます。

都市計画税は、固定資産税評価額に市町村によって定められている税率を乗じて計算できます。

税率は各市町村によって異なりますが、上限が0.3%とされていることが特徴です。

事業税

事業税には法人事業税と個人事業税の2つがありますが、不動産経営を行っていて一定の所得金額を超える場合には個人事業税がかかります。

個人事業税は毎年8月・11月に分割して納付する税金で、納付時期が近づくと都道府県から納税通知書が送付されます。

なお、個人事業税は事業に関連する税金のため、経費として計上が可能です。

また、課税標準額を計算する際には、不動産所得から年290万円の事業主控除を受けることが可能です。

そのため、事業税額は不動産所得金額から290万円を差し引き、税額を乗じて計算します。

税率は、第1種事業から第3種事業までのどの事業に分類されるかで異なります。

譲渡所得税 (所得税・住民税)

譲渡所得税は、所有している不動産を売却・譲渡・相続などで手放す際に課せられる税金で、所得税と住民税の合算したものです。

譲渡所得税は、不動産の売却価格から不動産取得費と譲渡費用を差し引いて計算する分離課税方式となっています。

分離課税方式とは、事業所得や給与所得などとは切り離して税額を算出する仕組みです。

譲渡所得税では、不動産を所有してから5年以内であれば短期譲渡所得、5年を超える場合は長期譲渡所得に該当します。

短期譲渡取得の場合、税率は39%となり、長期譲渡所得の場合は税率が20%となります。

相続税

故人の不動産を引き継ぐ場合、相続税が課せられます。

不動産では、相続税評価額として固定資産税に一定の割合を乗じて計算します。

ただ、相続する財産をお金にするといくらに換算され、評価されるのかは法律に従い正確に計算しなければならず、税理士への依頼が必要になる場合が多いです。

なお、相続税は、相続財産の課税価格が基礎控除額以下だった場合は支払う必要はありません。

Webサイトやオウンドメディアは、企業の想いや価値観を社会に伝える重要な手段です。

専門担当者の不足、ノウハウの不足、コストの不安などの理由で後回しになっていませんか?

私たちは、「人間的想像力 × テクノロジー」を最大限に活用し、企業が持つ本来の魅力を明確に可視化。社会から正当に評価される状態へと導きます。

2023年10月から始まるインボイス制度!大家に影響はある?

2023年10月から、インボイス制度がスタートします。

最後に、インボイス制度についてご紹介します。

インボイス制度とは?

インボイスとは、指定項目が記載された請求書や納品書など、証拠書類となる適格請求書のことです。

インボイス制度では、消費税の納税額を正確に計算するために新設された制度で、新たな仕入税額控除の方式となっています。

わかりやすく言うと、消費税における制度変更のことです。

インボイス制度がスタートされると、消費税が課税される売上に影響するようになります。

不動産賃貸や不動産取引においては、店舗・事務所・倉庫や駐車場の賃貸収入・賃貸物件の売却収入などに消費税が課税されます。

適格請求書がない請求書では仕入税額控除が受けられず、消費税の負担が多くなってしまうのです。

住居を貸す大家さんへの影響はない

住宅の家賃や家賃に含まれた駐車場賃料、土地の賃料、土地の売却収入などは、消費税が課税されません。

こうした不動産収入には消費税がかからないため、賃貸物件の大家さんには影響がありません。

住居用の部屋を法人に貸していた場合でも非課税となります。

テナント・事業用物件の場合は注意が必要!

店舗・事務所などのテナントを賃貸している場合や、事業用の物件に該当する場合には、注意しなければなりません。

テナントを貸している場合、借主は課税事業者に該当するため、テナント賃料に消費税がかかります。

そのため、インボイス制度が導入されると、仕入額控除を受けていた免税事業者だった場合、賃料分の消費税の控除ができなくなるのです。

また、事業用物件を購入する際、消費税還付ができなくなってしまう可能性もあります。

消費税還付は、消費税の納付額がマイナスになる場合、税務署よりその分を還付してもらえる制度です。

インボイス制度導入後は、事業用物件を購入する際、売主が免税事業者なら、消費税還付を受けられなくなります。

今回は、不動産収入にかかる税金や、消費税の基本についてご紹介しました。

大家さんは、居住用の賃貸物件を所有している場合は消費税が非課税です。

しかし、事業用の賃貸物件を所有している場合は課税されることになります。

また、不動産賃貸では消費税以外にも様々な税金が課せられるため、負担が大きくなってしまう可能性があります。

消費税で簡易課税制度を活用したり軽減措置を活用したりして、少しでも負担軽減できるよう準備しておきましょう。